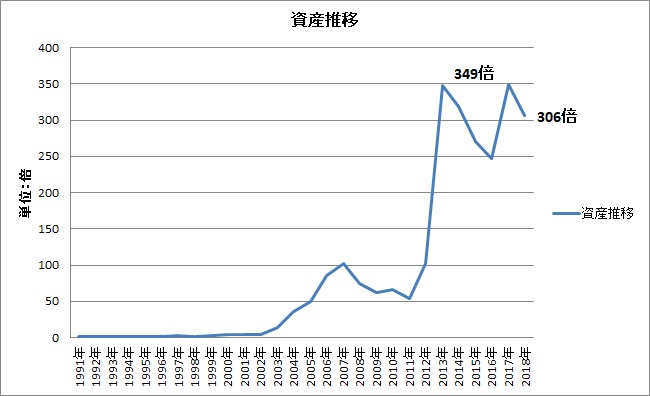

管理人は株式投資歴27年11カ月。生涯投資家を目指しています。今の目標は、投資成績1,000倍。

自らの投資を見直すためにも、これからの投資生活のためにも株式投資についてまとめていきたいと思います。今回は『こんな会社には手をだすな!』というテーマで、近寄ってはいけない会社として事例をあげて書いていこうと思います。

管理人の投資成績

管理人の2018年12月現在の投資成績は306倍です。

こんな会社には手をだすな!

株式投資をしていると、なかには『こんな銘柄の株主にはなりたくない!』って思う会社がいくつもあります。

業績がいい悪いといった以前に、経営方針やあり方に賛同できないっていう会社です。多くの場合は、そういう会社に投資して株主になっても、利益を出すということは難しい場合がほとんど。

今回は、具体的に会社名をあげて説明していきたいと思います。

シェアリングテクノロジー

直近2018年9月期決算 損益計算書

| 売上高 | 営業利益 | 税引前利益 | |

| 2016年9月期 | 1,141 | 57 | 21 |

| 2017年9月期 | 1,754 | 400 | 389 |

| 2018年9月期 | 4,727 | 553 | 539 |

どうですか?この業績。すばらしくないですか?

2018年9月期売上高が前期比の2.69倍。営業利益38%増、税引前利益1.38倍。これをみれば、急成長している会社だなぁ~!投資してみたい!と思うでしょう。

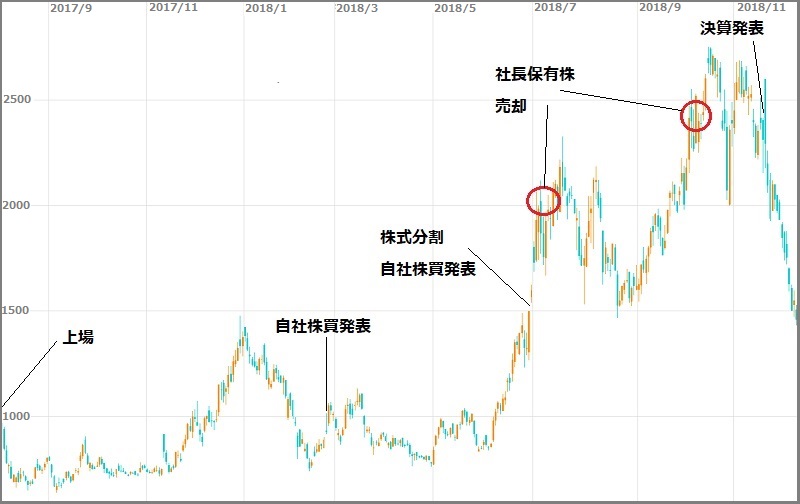

株価推移

11月19日の引け後に発表されたこの決算発表をみて、次の日の寄り付きで投資すれば、2,600円での買いになります。

その後の株価推移をみれば明らか。直近では1,500円すら下回るような株価推移となっています。1カ月も経たないうちにほぼ半値ですね。

損益計算書が良好なのになぜ下がっていくのか・・・。その理由は、次項で説明していきますが、一言でいうなら『見た目だけよくって中身のない会社だったから』ということになります。(管理人の意見ですが・・・。)

なぜ株価は下がる

直近2018年9月期決算 キャッシュフロー計算書

それでは、もっと詳しく決算を見ていきましょう。決算書の中で重要なものに財務諸表があります。この財務諸表=決算といってもいいほどのものです。

この財務諸表は、損益計算書(P/L、Profit and Loss statement)、貸借対照表(バランスシート B/S、Balance Sheet)、キャッシュフロー計算書(C/F、Cash Flow statement)の3つの書類で構成されています。

先ほどの表は、損益計算書を要約したものです。一番パッと目にはいるのがこれですね。売上高や利益が記載されているからです。

それではこのシェアリングテクノロジーの2018年9月期キャッシュフロー計算書を見てみましょう。

| 税引前利益 | 539,434 |

| 割安購入益 | △1,128,339 |

| 営業債権及びその他の債権の増減額 | △107,349 |

| 棚卸資産の増減額 | 135,635 |

| 営業債務及びその他の債務の増減額 | 315,200 |

| その他の流動負債の増減額 | △490,614 |

| 法人所得税等の支払額 | △188,907 |

| ・・・ | ・・・(100,000以下の項目は省略) |

| 営業活動によるキャッシュ・フロー | △941,729 |

キャッシュフロー計算書の中でも営業C/F、投資C/F、財務C/Fと分かれるんですが、ここでは営業C/Fのみを記載しています。

営業キャッシュフローは、会社の営業によってお金が入ってきているか出ていっているかを表すもの。なので、利益を上げている会社の場合は営業によって会社にお金が入ってきているはずなので、営業キャッシュフローは当然プラスになっています。

しかし、シェアリングテクノロジーの2018年9月期営業キャッシュフローは・・・マイナス9億4172万円。損益計算書の営業利益は5億3943万円なのに・・・なぜ???

詳しく見ていくと『割安購入益』がマイナス11億少し計上されています。

ここではキャッシュフロー計算書の見かたを詳しく説明していると長くなりすぎるので省略しますが、この11億はM&Aによって会計処理上計上する見せかけの利益です。

つまり、この会社の実態は5億-11億で6億円の赤字ということになります。

見せかけの利益を上げるM&A

詳しくは書きませんが、ざっくりと説明すれば、M&A(企業買収)をするときに買収先企業が有する純資産以下の金額で買収すれば、『負ののれん』という利益を計上することができます。これは事業で得る利益とは全く別物の、『つじつま合わせ』の利益です。

ですから、M&Aしたときにでる1度きりの利益です。利益の質とすれば、非常に悪いものになります。でも、損益計算書では営業利益として計上できるので一見すれば業績が好調であるかのように見せることができるんですね。

別にM&Aを否定するわけではないです。利益を上げている企業を買収するほとんどの場合は『負ののれん』は発生しませんから。ただ、このシェアリングテクノロジーの場合、『負ののれん』を狙ってM&Aをしていると公言しているんです。

既存事業との相乗効果や新規分野への進出ではなく『負ののれん』という見せかけの利益が欲しいM&Aをします!と会社の方針として明言してるんです。これは管理人としては理解できない経営方針です。

上場からの株価推移と出来事

この会社の場合、管理人はいくつもの疑問をもっています。そのひとつが、利益計上の中身であることは前述したとおりですが、ほかにも何点か疑問があります。まずは、2017年8月に上場してからのチャートとその間のできごとを確認してみましょう。

管理人の疑問1

上場するということは、企業の成長のために資金が必要だから市場から資金を調達をするということです。投資家から集めたお金で新規事業を始めたり、既存事業の成長を図るために投資をするんですよね。

シェアリングテクノロジーの場合、上場後半年少しで自社株買い、その4か月後、株式分割と2度目の自社株買い。

自社株買いって基本的には手元資金が余剰した場合に投資家への資金還元として行われます。簡単にいえば、お金が余って投資することがないときに行うこと。

・・・上場すぐにすることではないだろ。

管理人の疑問2

自社株買いや株式分割を発表すると株価は上がります。シェアリングテクノロジーの場合も上げてますね。

あがったところで、社長の持ち株売っちゃうんだ。上場で投資家からお金を集めて、株価を上げて、社長の懐にいれちゃうんだ。

『上場ゴール』の社長だね。

まとめ

この記事に書いてきたことは、管理人の個人的な意見や解釈です。シェアリングテクノロジーに対していろんな意見や解釈があるのは当然ですし、この企業の将来性が大きく投資に値するという評価をする人を否定するわけではありません。

営業キャッシュフローの資金流出に関しても、将来への投資や先行投資が膨らんでいる可能性もあります。

ただ、利益の上げ方や、株式分割や自社株買いという上場企業に認められている手法の使い方が管理人の感覚からは理解できないものだということをいいたいのです。

シェアリングテクノロジーの株価が今後どういう推移を辿っていくかは誰にもわからないのですが、少なくとも管理人はこの企業に投資することはありません。

投資というのは、自分が認めた企業を応援するために行うものです。将来必要とされるモノやサービスを世の中に提供しようと志をもって事業を営んでいる社長や会社を支援することです。世の中がその企業が提供するモノやサービスを欲しがれば売上が立ち、利益が上がります。

そして、社長を中心とした取締役は顧客、従業員、株主、仕入先など、すべてのステークホルダーに対して誠実に事業を推進しなければなりません。また、そういった企業ではない企業に投資家は投資をするべきではないです。

そうすることで世の中から必要とされる企業だけが生き残り、必要とされない企業は淘汰されていきます。そうなれば経済が活性化していき、引いては日本が豊かになっていき、結果として健全な投資家は財産を残せると管理人は考えています。

投資は自己責任です。自ら情報を集め、分析し、投資実行してください。投資による損益の責任は自らにあります。